Immobilienpreise steigen trotz Corona-Krise

Die kürzlich erschienene Immobilienmarktanalyse der Österreichischen Nationalbank (OeNB Immobilien aktuell – International Q3/2020) vermittelt einen ersten Eindruck darüber, wie sich die aktuelle COVID-19-Krise auf den Wohnungsmarkt auswirkt. Dabei gibt die Analyse nicht nur Aufschluss über die Entwicklungen am österreichischen Wohnungsmarkt, sondern auch über einige Corona-bedingte Entwicklungen quer durch Europa.

1. Immobilienpreise in Österreich steigen auch während der Corona-Krise stark

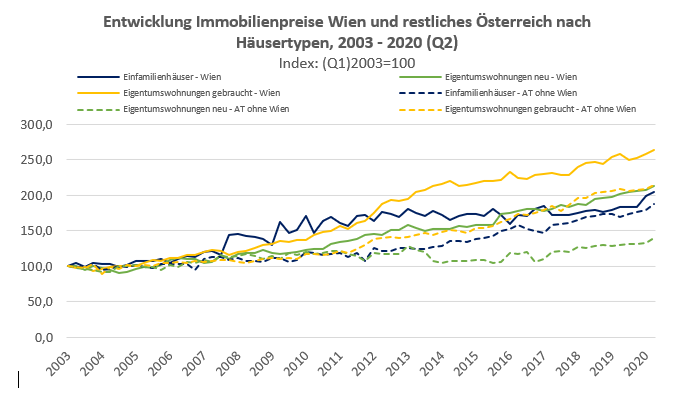

Entgegen der Entwicklungen am Arbeitsmarkt hat der österreichische Immobilienmarkt im 2. Quartal 2020 weiterhin an Dynamik gewonnen. Die stärksten Preisanstiege (im Vergleich zum Vorjahr) zeigten sich bei Einfamilienhäusern, die im Jahresvergleich um mehr als 10% gestiegen sind. Dies trifft sowohl auf Einfamilienhäuser in Wien und sogar noch stärker auf jene im restlichen Österreich zu. Dies könnte durchaus mit der Zunahme von Homeoffice und der dadurch entstandenen Möglichkeit, ortsunabhängig zu arbeiten, in Verbindung stehen. Im langfristigen Trend ist der Anstieg der Immobilienpreise jedoch bei Eigentumswohnungen am stärksten: seit 2003 sind diese in Wien um mehr als 160% (gebrauchte ETW) und 114% (neue ETW) gestiegen bzw. im restlichen Österreich um 114%. Es wird sich also erst zeigen, ob das kurzfristige Nachfragehoch nach außerstädtischen Wohnformen anhält. Entscheidend für die künftige Entwicklung wird neben der neuen Nachfragesituation sicherlich auch die Zinsentwicklung sein. Die Zinsen für Wohnbaukredite befinden sich weiterhin auf einem Rekordtief. Während also in Österreich die Corona-Krise noch nicht auf die Immobilienpreise gedrückt hat, zeigen Daten aus dem restlichen Europa bereits einige wichtige Trends auf, die in den kommenden Monaten auch für den österreichischen Wohnungsmarkt relevant sein werden.

Quelle: DataScience Service GmbH (DSS), TU Wien, Prof. Feilmayr, OeNB.

2. Europa: Unsicherheit als bestimmender Faktor am Immobilienmarkt, aber bessere Ausgangssituation als vor der Finanzmarktkrise 2008/09

Im Unterschied zur Finanzmarktkrise 2008/09, die u.a. im Platzen der US-amerikanischen Immobilienblase ihren Ausgang nahm, stehen die Wohnungsmärkte in der aktuellen COVID-19-Krise bisher nicht im Fokus. Dennoch ist es ohne Zweifel, dass auch diese Krise ihren Widerhall am Immobilienmarkt hat oder haben wird.

Kurzfristig kam es in allen europäischen Ländern aufgrund des Lockdowns im Frühjahr 2020 zu einem Einbruch der Bautätigkeit und zu einem Rückgang der Immobilientransaktionen (Verkäufe, Vermietungen).

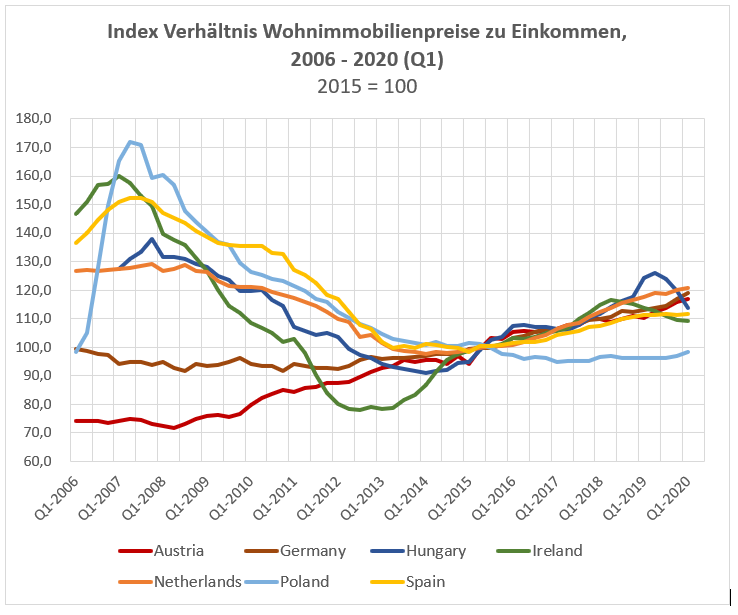

Bei den Immobilienpreisen – die allerdings für Europa erst bis zum 1. Quartal 2020 und damit nur bis zum Beginn der Krise vorliegen – ist vorerst wenig Bewegung zu bemerken. Lediglich Ungarn verzeichnet im ersten Quartal 2020 einen leichten Preisrückgang im Jahresvergleich. In einigen Ländern (darunter Belgien, Niederlande, Griechenland) kam es zu einer Abflachung des Preisanstiegs gegenüber 2019. In den meisten europäischen Ländern jedoch, darunter auch in Österreich und Deutschland, verstärkte sich die Preisdynamik gegenüber 2019 weiter. Vor allem in Westeuropa zeigt sich eine zunehmende Entkoppelung von Einkommen und Immobilienpreisen.

Quelle: OECD Statistics, eigene Darstellung.

Dennoch ist die Ausgangssituation eine andere als vor der Finanzkrise 2008/09, die in vielen Ländern (neben den USA in Europa u.a. Spanien, die baltischen Staaten, Irland, Polen) durch einen ein äußerst überhitzten Immobilienmarkt gekennzeichnet war, dem ein Preisverfall samt negativen Folgeeffekten (Überschuldung der Haushalte, Zwangsversteigerungen, Delogierungen) folgte. Massive Preiseinbrüche am Wohnimmobilienmarkt werden aktuell in Europa eher nicht erwartet. Für die Staaten Mittel- Ost- und Südosteuropas wird privaten Haushalten und Banken eine größere Widerstandsfähigkeit als nach der Krise von 2008/09 attestiert. (OeNB Bericht S. 19)

Dennoch gibt es einen Faktor, der die Entwicklung an den Immobilienmärkten aktuell am stärksten beeinflusst: die Unsicherheit.

Die wohl noch länger andauernde angespannte Situation am europäischen Arbeitsmarkt und die damit verbundenen Einkommenseinbußen haben das Konsumentenvertrauen stark absinken lassen. Parallel zum eingebrochenen Konsumentenvertrauen ist es in den meisten EU-Ländern zumindest kurzfristig zu einem Einbruch der Nachfrage nach Wohnbaukrediten gekommen. Wer unsicher ist, ob er in einem halben Jahr noch ein Einkommen hat, das die Bedienung der Kreditraten erlaubt, nimmt erst gar keinen Kredit auf.

Auch von Seiten der Banken wird erwartet, dass sich die Kreditbedingungen verschlechtern und gleichzeitig die Risikobereitschaft sinken wird, was wiederum zu einem Nachfragerückgang nach Immobilien führen wird. Für bereits aufgenommene Kredite steigt bei anhaltenden Einkommensrückgängen das Ausfallsrisiko. Und dies könnte in jenen Ländern, die eine hohe Verschuldungsquote der privaten Haushalte haben, durchaus (wieder) zu volkswirtschaftlichen Verwerfungen führen. Unter anderem werden Schweden und Irland als besonders risikoanfällig genannt (OeNB S. 23 und 28).

Europäische Länder setzten auch bereits zahlreiche politische Maßnahmen zur Abfederung der negativen Auswirkungen von COVID-19: Moratorien für Hypothekenzahlungen für den Erstwohnsitz (u.a. Italien, Irland, Schweden), Moratorium für Mieterhöhungen (Irland), direkte Mietzinsunterstützung (Spanien) u.a. Darüber hinaus sind vor allem soziale Wohnungsanbieter quer durch Europa aktiv auf ihre Mieterinnen und Mieter zugegangen, um Vereinbarungen bei Corona-bedingten Zahlungsschwierigkeiten zu treffen.

Mit dem Faktor Unsicherheit lässt sich aber auch eine gegenläufige, nämlich tendenziell preistreibende Wirkung am Immobilienmarkt erklären: Die steigende Nachfrage nach Immobilien als „sichere“ Kapitalanlage. Österreich ist eines jener Länder, das auf die Finanzmarktkrise 2008/09 nicht mit sinkenden, sondern im Gegenteil mit steigenden Immobilienpreisen reagiert hat: Aufgrund der niedrigen Verschuldungsquote gab es relativ wenige Kreditausfälle, aber dafür bei Investoren (darunter eigenkapitalstarke private Haushalte, die eine Alternative zur Kapitalmarktveranlagung suchten) einen Nachfrageboom nach Vorsorgewohnungen und ähnlichen Anlagemodellen. Dies war, neben dem Bevölkerungszuwachs, ab 2008 eine wesentliche Ursache für den starken Wohnungspreisanstieg in Städten. Auch der aktuell beobachte Preisanstieg in Österreich könnte mit dem krisenverstärkten Wunsch nach sicherer Kapitalanlage zusammenhängen. So rechnet etwa EHL Immobilien 2020 mit einem deutlichen Anstieg an Transaktionen mit Vorsorgewohnungen am Wiener Markt gegenüber 2018 und 2019.

3. Am deutlichsten zeigen sich die unmittelbaren Auswirkungen von Covid-19 am Markt für kurzzeitige touristische Vermietungen

Am unmittelbarsten waren die immobilienwirtschaftlichen Auswirkungen der Corona-Krise in Europa im Bereich der Kurzzeitvermietungen zu beobachten. Aufgrund des drastischen Rückgangs im Tourismus entschieden sich viele Kurzzeitvermieter (wie etwa auf Airbnb) die Wohnungen am „regulären“ Mietmarkt anzubieten bzw. diese zu verkaufen. Laut OeNB Bericht stieg etwa die Anzahl der zusätzlich angebotenen Wohnungen in Budapest zwischen Februar und April 2020 um 22%, gleichzeitig sanken die Mieten im gesamten Stadtgebiet um 9% bzw. in der Innenstadt um 15-20%. Zahlreiche andere Medienberichte weisen auf ähnliche Entwicklungen in anderen europäischen Städten hin, wie etwa in Dublin, wo innerhalb kürzester Zeit deutlich mehr Wohnungen am längerfristigen Wohnungsmarkt angeboten wurden1. Es wird sich allerdings erst zeigen, ob diese Wohnungen tatsächlich der dauerhaften Wohnversorgung zur Verfügung stehen werden, oder ob diese in naher Zukunft wieder auf Kurzzeit-Vermietungsplattformen angeboten werden.

4. Einmal mehr zeigt sich die stabilisierende Funktion von GBV

Aus den bisherigen Analysen zu den Immobilienmarkteffekten der COVID-19-Krise und den Erfahrungen aus der Finanzkrise 2008/09 kann man schließen, dass ein langfristig finanziertes, stabiles Marktsystem mit Krisen am besten zurechtkommt. Und dabei zeigt sich, dass ein breiter, gemeinnütziger Mietwohnungssektor eine doppelt stabilisierende Wirkung hat:

Zum einen bietet ein großer, leistbarer und sicherer Mietsektor den Haushalten eine Alternative zur Verschuldung für Wohneigentum und verringert damit das individuelle und volkswirtschaftliche Risiko von Kreditausfällen und Konsumeinbrüchen. Darüber hinaus sind GBV in der aktuellen Krise auch ihren Mietern bei COVID-bedingten Einkommensverlusten mit Stundungen und individuellen Vereinbarungen zur Seite gestanden.

Zum anderen ist das gemeinnützige Geschäftsmodell mit seinen Prinzipien der Kostenmiete, Gewinnbeschränkung und Vermögensbindung auch ein Gegenmodell zum „Wohnraum als Finanzanlage“ mit dessen tendenziell preistreibenden Effekten. Daher wäre die Erhöhung bzw. Rückgewinnung von Marktanteilen durch gemeinnützige Bauvereinigungen in Wien und anderen Städten, in denen besonders viele Wohnungen als Anlageprodukt auf den Markt kamen, auch aus Sicht der Krisenresilienz vorteilhaft.

Gerlinde Gutheil-Knopp-Kirchwald und Gerald Kössl, Wohnwirtschaftliches Referat

Referenzen:

OeNB Immobilien aktuell – International Q3/2020. https://www.oenb.at/Publikationen/Volkswirtschaft/immobilien-aktuell.html

EHL Wohnen GmbH, Vorsorgewohnungen in Wien. Marktbericht 2020. https://www.ehl.at/publikationen/vorsorgewohnungsmarktbericht_2020

Wieser, Robert (2011): Stabilisierende und destabilisierende Faktoren auf den Wohnungsmärkten der EU‐14. Studie im Auftrag des Verbands Gemeinnütziger Bauvereinigungen – Revisionsverband.