30 Jahre Wohnbaubanken – eine wichtige Finanzierungsquelle für den gemeinnützigen Wohnbau

Angesichts der gestiegenen Zins- und Baukosten im Wohnbau nehmen Diskussionen zu den Finanzierungsinstrumenten einen breiten Platz ein. Neben der Wohnbauförderung, die in einem der letzten Beiträge ausführlicher behandelt wurde, kommen im gemeinnützigen Wohnbau aber auch andere Instrumente zur Anwendung. Eines dieser Finanzierungsinstrumente, welches nun seit 30 Jahren existiert, sind die Wohnbauanleihen bzw. das Spezialkreditinstitut der Wohnbaubank.

Wirtschaftlicher Kontext

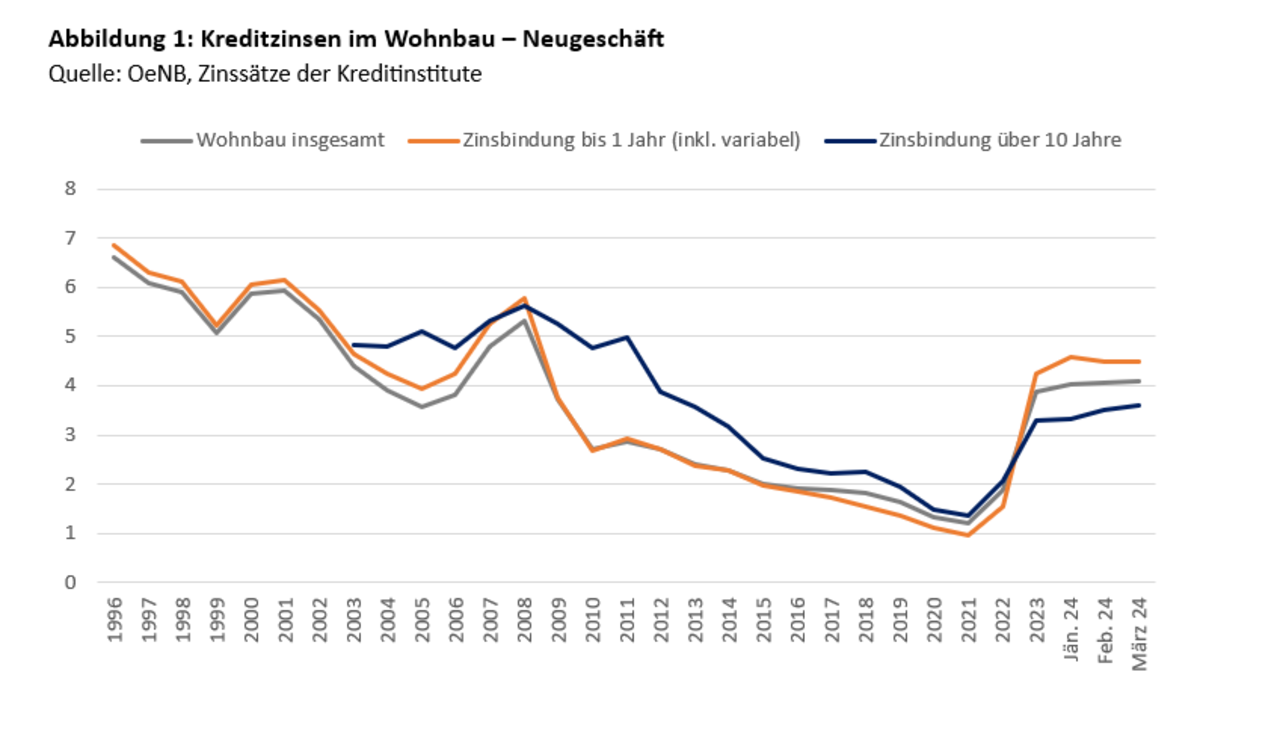

Ein beträchtlicher Teil der Finanzierung von Neubau- und Sanierungsprojekten im gemeinnützigen Wohnbau erfolgt über die Aufnahme von Bankdarlehen. Durchschnittlich deckt der bankenfinanzierte Teil in etwa die Hälfte der zu finanzierenden Kosten ab1. Veränderungen in der Zinssituation am Kapitalmarkt haben insofern eine wesentliche Auswirkung auf Gemeinnützige Bauvereinigungen (GBVs) bzw. auch auf die kostendeckenden Entgelte, deren Berechnung genau im Wohnungsgemeinnützigkeitsgesetz geregelt ist. Wie in Abbildung 1 zu sehen ist, hat sich die Zinssituation seit Mitte 2022 schlagartig verändert. Nach einer Phase der niedrigen Zinsen, in der sich die Kreditzinsen im Wohnbau bis zum Jahr 2021 in Richtung 1% bewegt haben, liegen die derzeitigen Zinsen bei durchschnittlich ca. 4%. Das bedeutet erhebliche Mehrkosten für den Wohnungsneubau und, bei variabel verzinsten Verträgen, auch Mietanstiege im Bestand. Das Instrument der Wohnbauanleihen bzw. -banken kann einen (kleinen) Teil dieser negativen Effekte abfedern: einerseits durch eine Dämpfung der Zinssätze und andererseits durch die Vergabe von langfristigen bzw. fixverzinsten Darlehen.

Wohnbauanleihen und Wohnbaubanken

Die gesetzliche Grundlage für die Entstehung des Wohnbaubankensystems wurde 1993 gelegt. Diese Zeit war geprägt von hohen Kreditzinsen, welche im Jahr 1996 zwar bereits auf dem Abwärtstrend, aber immer noch bei fast 7% lagen. Das Ziel des Bundesgesetzes von 1993 war die Aufbringung von langfristigem Kapital für die Errichtung und die Sanierung von leistbaren Wohnungen, insbesondere im geförderten Mehrgeschoßwohnbau. Aufgebracht werden die Geldmittel über die Emission von Wohnbauanleihen durch Wohnbaubanken.

Der Anreiz für private AnlegerInnen und beschränkt steuerpflichtige Körperschaften wurde mit der Kapitalertragsteuer (KESt)-Befreiung bis zu einer Verzinsung in Höhe von 4% gesetzt. Dieser KESt-Vorteil wird zu einem Teil auch in Form von günstigeren Verzinsungen an die Kreditnehmer (i.e. die GBVs) weitergegeben.

Die Wohnbauanleihe ist also vor allem für private Sparerinnen und Sparer gedacht. Die Laufzeit der einer Wohnbauanleihe beläuft sich auf etwa 10 bis 15 Jahre. Damit leisten die Mittel der Wohnbauanleihen einen entscheidenden Beitrag in der Aufbringung von langfristig gebundenem Kapital, welches vor allem im gemeinnützigen Wohnbau von zentraler Bedeutung ist.

Von der Gestionierung agieren die meisten Wohnbaubanken treuhändig für die jeweiligen Geschäftsbanken, in die sie eingegliedert sind. Das bedeutet, dass die Emissionserlöse der Wohnbaubanken an die regulären Geschäftsbanken weitergeleitet werden und letztere dann die Mittel an Bauträger, wie eben auch an Gemeinnützige Bauvereinigungen (GBV), in der Form von Finanzierungen vergeben. Die Emissionserlöse müssen innerhalb von drei Jahren zur Errichtung oder Sanierung von Wohnungen eingesetzt werden, die nicht größer als 150 Quadratmeter sein dürfen.

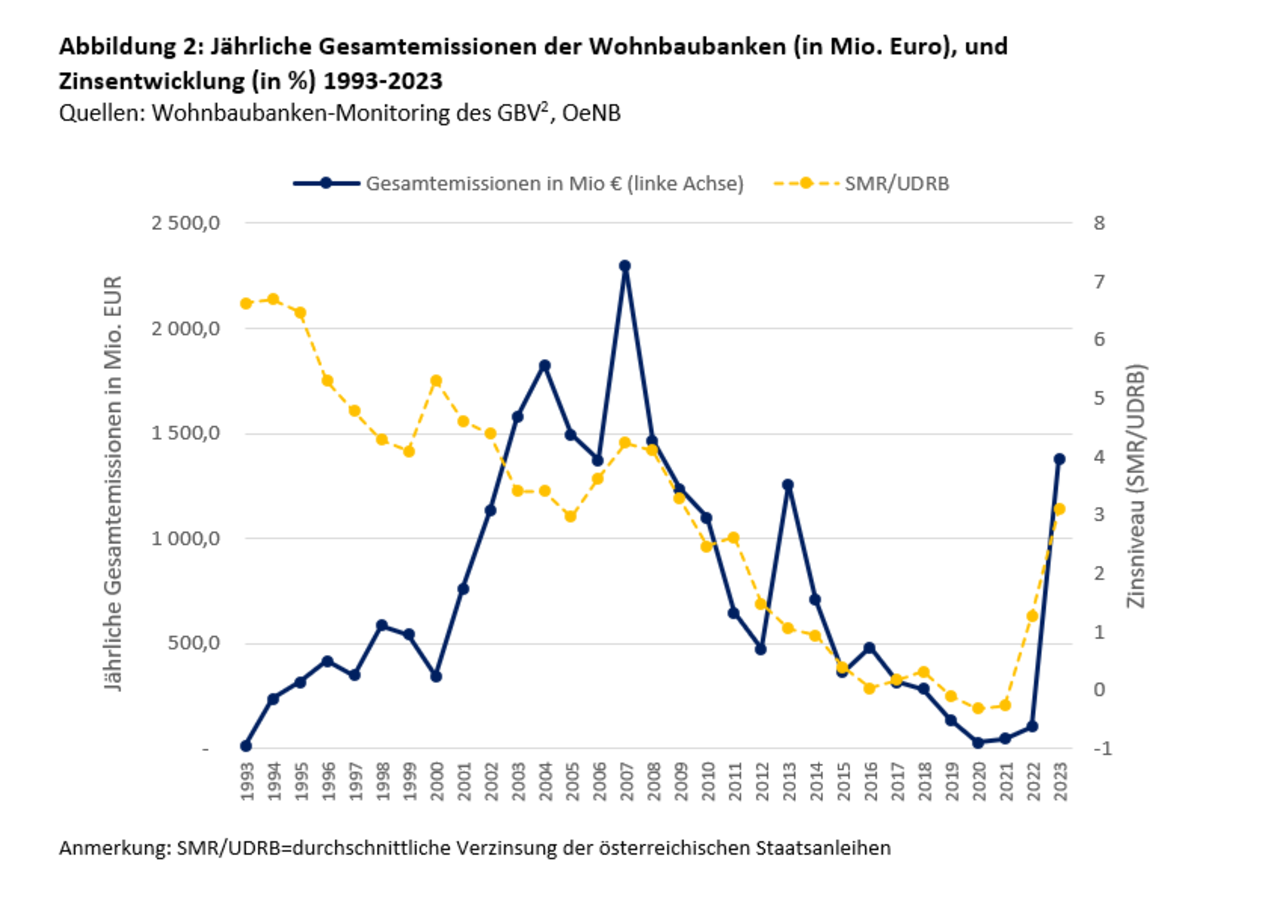

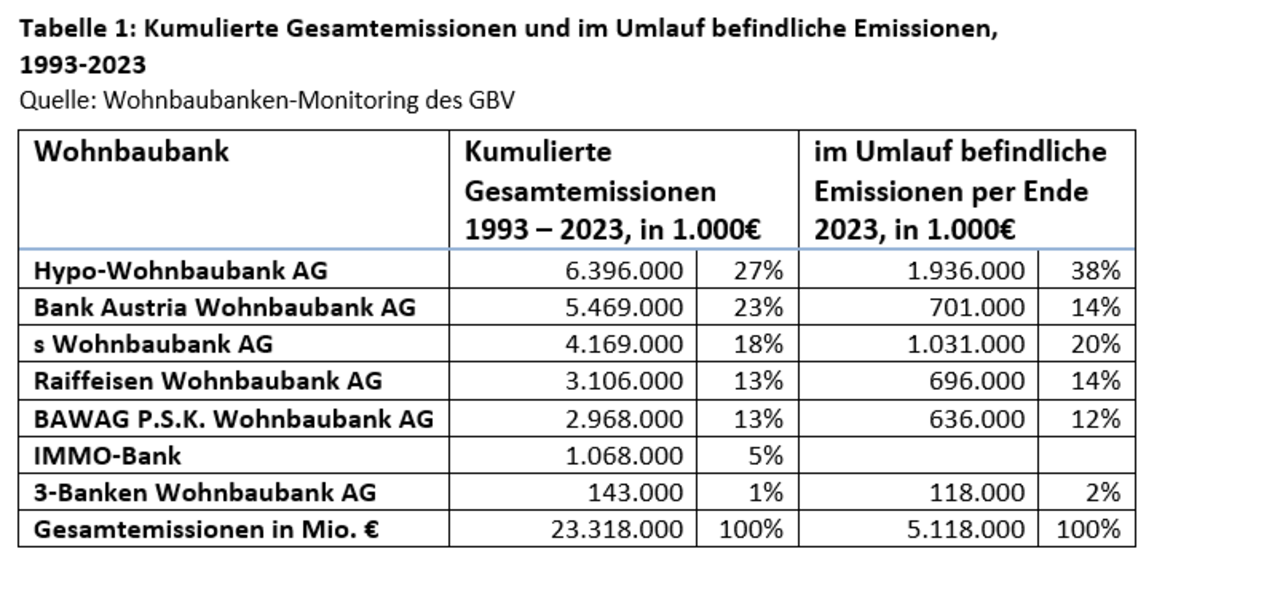

Aktuell existieren sechs Wohnbaubanken (siehe Tabelle 1), die seit 1993 insgesamt Anleihen im Wert von 23 Milliarden Euro emittiert haben. Die Emissionstätigkeit bzw. die Nachfrage nach Wohnbauanleihen ist jedoch stark abhängig von der jeweiligen Markt- und Zinssituation. Während durch die niedrigen Zinsen bis ins Jahr 2021 die Emissionstätigkeit fast zum Erliegen gekommen ist, so ist seit der Zinswende im Jahr 2022 auch wieder eine verstärkte Emissionstätigkeit der Wohnbaubanken zu beobachten. Im Jahr 2023 wurden Anleihen in der Höhe von insgesamt fast 1,4 Mrd. Euro emittiert. Dieser Trend setzt sich auch im Jahr 2024 fort. Bis inklusive Mai 2024 wurden im heurigen Jahr bereits deutlich über 700 Mio. € an Wohnbauanleihen emittiert. Die Mittel der Wohnbauanleihen fließen zu einem guten Teil in den gemeinnützigen Wohnbau. In etwa die Hälfte aller bankenfinanzierten Baukosten im gemeinnützigen Wohnbau wurden seit 1993 durch Wohnbauanleihemittel finanziert.

Von den insgesamt 23,3 Mrd. Euro aller jemals emittierten Anleihen sind mit Stand Ende Dezember 2023 noch Anleihen im Wert von 5,1 Mrd. Euro im Umlauf, d.h. für diese Anleihen erhalten Anlegerinnen und Anleger noch die laufende Verzinsung. Aufgrund der mindestens 10-jährigen Laufzeit von Wohnbauanleihen spiegelt die Aufteilung der noch im Umlauf befindlichen Anleihen die Emissionstätigkeit der Wohnbaubanken des vergangenen Jahrzehnts wider.

Zinsersparnis senkt Kostenmiete

Wie bereits erwähnt, machen Bankdarlehen einen beträchtlichen Teil der Finanzierung im gemeinnützigen Wohnbau aus. Insofern kommt der Zinsreduktion durch die Beimischung der Gelder der Wohnbauanleihen in den Bankdarlehen eine große Bedeutung zu. Die Zinsreduktion aufgrund der KESt-Befreiung, die an die GBV weitergegeben wird, bewegt sich je nach gegebenem Zinsniveau zwischen 0,2% und 0,7% (zwischen 20 und 70 Basispunkten). Geht man von einem Anteil der Kapitalmarktdarlehen in Höhe von 1.000 € pro Quadratmeter aus und stellt die Kapitalmarkt-Annuitäten aus den zwei Szenarien ohne und mit Einsatz von Wohnbaubankmittel gegenüber, so ergibt das eine Senkung der Zinsbelastung von zwischen 15 und 40 €-Cent pro Quadratmeter pro Monat. Das entspricht bei einer 75 Quadratmeterwohnung einer monatlichen Mietersparnis von zwischen 12 € und 30 € bzw. auf ein Jahr gerechnet von zwischen 140 € und 350 €. Auf eine durchschnittliche monatliche GBV-Nettomiete ohne Betriebskosten bezogen bedeutet das eine prozentuelle Mietersparnis von zwischen 2,4% und 6,1%.

Auch wenn Wohnbauanleihen die Zinsbelastung um ein Stück reduzieren können, so ist natürlich auch dieses Instrument kein Allheilmittel gegen die gestiegenen Finanzierungskosten. Es bedarf weiterhin eines balancierten Zusammenspiels bei der Fremdfinanzierung, bei dem auch Wohnbauförderungsdarlehen eine entscheidende Rolle einnehmen. Jegliche Verbesserung bei den Finanzierungskonditionen schlagen sich nämlich im gemeinnützigen Sektor unmittelbar in niedrigeren Wohnkosten nieder.

Verfasser: Gerald Kössl, Wohnwirtschaftliches Referat

Eine ausführliche Darstellung des Systems der Wohnbaubanken finden Sie hier:

Wohnbauanleihen und deren Bedeutung für gemeinnützige Bauvereinigungen

Housing bonds and their role for limited-profit housing associations in Austria

Aktuelle Mietentwicklung im GBV Mieten-Dashboard:

https://public.tableau.com/app/profile/gemeinnuetzige/viz/MietenDashboard/GBV

1Obwohl es von Projekt zu Projekt und von Bundesland zu Bundesland starke Abweichungen geben kann, setzt sich eine durchschnittliche Finanzierung im gemeinnützigen Wohnungsbau folgendermaßen zusammen: 40-50% Bankdarlehen, 35-50% Förderdarlehen, 10-15% GBV Eigenmittel, 5-10% Finanzierungsbeiträge der MieterInnen.

2Der Verband gemeinnütziger Bauvereinigungen führt ein monatliches Monitoring der Wohnbaubank Emissionen durch.