Was bringt Basel IV

BASEL IV wird viele Ansätze zur Risikoposition-Berechnung bei den Banken verändern. Dies wird auch unmittelbare Auswirkungen auf die gemeinnützigen Bauvereinigungen haben. Das Wohnwirtschaftliche Referat des Verbandes hat eine erste Abschätzung zu den Änderungen erarbeitet.

Grundsätzliches: Gegenstand der BASEL-Festlegungen und Umsetzung

Bei den „Basel-Abkommen“ handelt es sich um Festlegungen des Basler Bankenausschusses (Basel Committee on Banking Supervision), der sich aus 45 Mitgliedern – Zentralbanken und Aufsichtsbehörden aus dzt. 28 Ländern - zusammensetzt. Diese Festlegungen betreffen u.a. die Bewertung von Kreditrisiken und in Abhängigkeit davon die Eigenkapitalausstattung von Banken. Auswirkungen hat die erforderliche Eigenkapitalunterlegung von Krediten auf die Kreditkonditionen - je höher die Eigenkapitalunterlegung durch Banken, desto höher die Kreditzinsen.

Wirksam werden diese Festlegungen durch ihre legistische Umsetzung auf EU-Ebene (GD FISMA, Finanzstabilität und Kapitalmärkte) und innerhalb der Union durch die Implementierung im nationalen Recht. Derzeit handelt es sich dabei um eine EU-Richtlinie, die in Österreich im Bankwesengesetz umgesetzt ist sowie eine direkt wirksame EU-Verordnung.

Die ersten Festlegungen des Basler Ausschusses wurden Anfang der 1990er-Jahre getroffen und seither mehrmals reformiert – d.h. differenziert und zum Teil verschärft. Anlass dazu war etwa die Finanz- und Wirtschaftskrise 2008/09, die auch zu einer verstärkten laufenden Beobachtung des Bankenapparates führte. Seit den Reformen im Jahre 2013 spricht man von „BASEL III“. Ein Ende des Jahres 2017 beschlossenes, vorläufig noch nicht umgesetztes Reformpaket wird teilweise als Bestandteil des Vorgängerpaktes angesehen, wegen seiner weitreichenden Änderungen aber auch mit dem Titel „BASEL IV“ versehen. Anlass für die jüngste Reform ist die nach Ansicht des Basel-Komitees unzureichende Konsistenz der Kreditbewertung und -konditionen im Bankenapparat. Hauptziel der Neuregelung ist daher eine stärkere Vereinheitlichung der Risikobewertung.

Funktionsweise und Effekte der BASEL-Regelungen

Im Mittelpunkt der BASEL-Regelungen stehen unterschiedliche Kredittypen bzw. Klassen von Kreditnehmern, denen unterschiedliche Risikogewichte zugeschrieben werden. Das Standard-Gewicht wird mit 100% normiert, dem wird eine Eigenkapitalunterlegung seitens der Bank mit 8% zugwiesen. Wird dieses Eigenkapital etwa mit 10% verzinst, bedeutet das eine „Belastung“ der Zinsen für einen 1.000-Euro Kredit von 0,8 Prozentpunkten (80 Basispunkten).

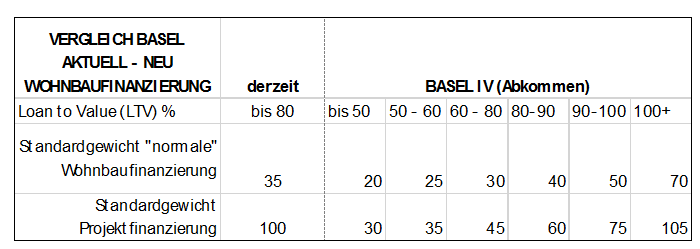

Das Risikogewicht hängt aber nicht nur vom Kredit- bzw. Schuldnertyp ab, sondern auch vom Bewertungsansatz, den die Bank wählen kann. Im Standard-Ansatz ist kein Rating vorgesehen, er beruht auf vorgegebenen Risikogewichten. Für Wohnimmobilien beträgt dieses derzeit 35%, das bedeutet eine Eigenkapitalunterlegung von 2,8% (wobei dies nur bis zu einem Loan to Value Verhältnis von 80% gilt). Davon zu unterscheiden sind die auf internen Ratings basierenden Ansätze IRB-Basis und IRB-Advanced. Dabei können die Banken die Risikogewichte auf Basis vorgegebener Funktionen selbst berechnen. Nach Aussagen von Banken liegen die Risikogewichte in den IRB-Ansätzen deutlich unter jenen im Standard-Ansatz.

Wie wird die Immobilienfinanzierung bewertet?

Allerdings: nicht jede Immobilienfinanzierung wird nach dem Basel-Regelwerk gleichbehandelt. Gewerbeimmobilien werden als riskanter als Wohnimmobilien angesehen. Es wird auch zwischen Unternehmens- und Projektfinanzierung unterschieden: Der Projektfinanzierung werden Immobilienprojekte zugerechnet, bei denen die Kreditrückzahlung nur von einem Projekt abhängig ist (IPRE „Income Producing Real Estate“). Die hypothekarische Besicherung kann risikomindernd angesetzt werden – allerdings nur solange die Mitgliedsstaaten (Aufsichtsbehörden) die Unterschreitung einer festgelegten Ausfallsquote nachweisen können. Mit Basel III wurde ab 2013 auch die Klasse der „spekulativen“ Immobilienfinanzierung eingeführt, als solche werden Eigentumsprojekte während der Bauphase eingestuft. Bei der Interpretation der Definition der „spekulativen Immobilienfinanzierung“ sind aber Spielräume gegeben.

Neuerungen durch BASEL IV für die Finanzierung von Wohnimmobilien

Wie bereits erwähnt, verfolgen die neuen Festlegungen eine weitere Vereinheitlichung der Risikobewertung. Ein radikaler Ansatz verlangte dabei die Abschaffung der IRB-Ansätze. So weit ist es nun nicht gekommen, allerdings: in Zukunft dürfen die nach den IRB-Ansätzen berechneten Risikogewichte Mindestgrößen nicht unterschreiten. Diese sind in Abhängigkeit von den Gewichten des Standard-Ansatzes festgelegt. Für die Wohnimmobilienfinanzierung gibt es dem gegenüber aber auch eine gute Nachricht – im Standardansatz werden die Gewichte in Abhängigkeit vom Verhältnis Darlehen zu Immobilienwert herabgesetzt (und sind auch mit fortschreitender Tilgung immer neu zu berechnen). Die Einstufung von Darlehen an gemeinnützige Bauträger als „normale“ Finanzierung im Gegensatz zu „IPRE“ wird zudem außer Streit gestellt, der Nachweis einer Unterschreitung einer Ausfallsrate für die Anerkennung der hypothekarischen Besicherung entfällt. Nachteilig könnte sich auswirken, dass künftige nicht nur Eigentumsprojekte, sondern auch Mietobjekte während der Entwicklungs- und Bauphase als riskanter angesehen werden.

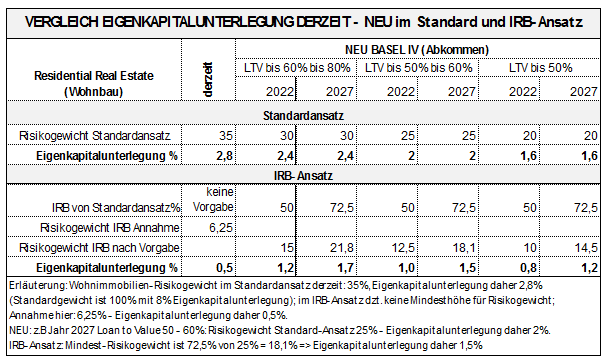

Die Mindest-Risikogewichte sollen ab dem Jahr 2022 Geltung erlangen, in der Folge werden sie bis 2027 stufenweise angehoben. Ausgangspunkt dabei sind 50% und Endpunkt 72,5% der Standard-Gewichte.

In der folgenden Tabelle findet sich ein Überblick über die vorgesehenen Neuerungen für die Wohnimmobilienfinanzierung während der Rückzahlungsphase.

Zur besseren Abschätzung der Auswirkungen in den Kreditkonditionen werden in der folgenden Tabelle für ausgewählte Relationen zwischen Kredit und Immobilienwert sowie die beiden „Eckjahre“ 2022 und 2027 Berechnungen über die Höhe der Eigenkapitalunterlegung präsentiert. Während die Kalkulation für die Zukunft den Vorgaben entsprechend vorgenommen werden konnten, musste für den Status Quo eine Annahme für den IRB-Ansatz getroffen werden. Dafür wurde eine sehr günstige Größe gewählt, um das maximale Ausmaß der Verschlechterung abschätzen zu können.

Es zeigt sich, dass sich unter dieser Voraussetzung das Erfordernis an Bank-Eigenmitteln zur Kreditunterlegung bis zum Dreifachen ansteigen kann – was als erheblicher Anstieg interpretiert werden muss und für die Banken im Zusammenspiel mit anderen Neuerungen eine große Herausforderung darstellen mag. Legt man dies auf die Kreditkonditionen um, folgt daraus eine Erhöhung um bis zu rd. 20 Basispunkten. Dies wird sich natürlich ungünstig auswirken – aber in einem „beherrschbarem“ Ausmaß. Die Belastungen werden auch noch immer unter jenen des aktuellen Standard-Ansatzes bleiben.

Abschließend bleibt noch ausdrücklich festzuhalten, dass sich die Darstellungen auf das neue BASEL-Abkommen beziehen. Dieses muss zunächst noch auf Eben der EU in die entsprechende Richtlinie bzw. Verordnung implementiert werden, dabei sind noch gewisse Spielräume gegeben; Ähnliches gilt für die Umsetzung auf nationaler Ebene.

Dem vorgelagert, sollte ein breiter Diskussions- und Abstimmungsprozess sein v.a. zwischen dem Kreditapparat, der Aufsichtsbehörde und den (gemeinnützigen) Wohnbauträgern.

Eva Bauer